Le 24 regole di Gann potrebbero aiutarti a fare Trading ed investire in borsa in modo più sicuro, perché sono regole di buon senso, che aiutano trader professionisti ed investitori a gestire un aspetto molto delicato, che non ha nulla a che fare con la tecnica, bensì con l’emotività.

Esatto, il nemico principale di chi investe denaro per fare un profitto sui prodotti finanziari è proprio il killer emotivo che fa commettere troppi errori, soprattutto a chi si avvicina al trading con una mentalità sbagliata.

Troppe persone si avvicinano a questo mondo con la mentalità degli scommettitori avidi, oltre il 90% secondo quanto riportato dal Sole 24 Ore in un interessante articolo che traccia un quadro davvero disastroso.

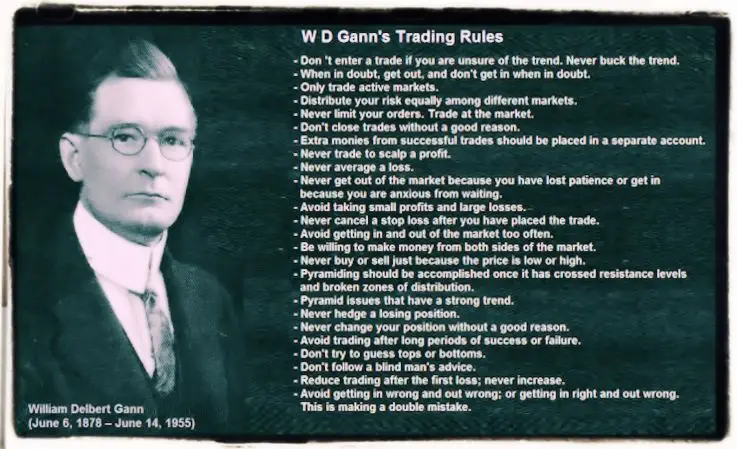

24 regole di Gann

Vediamo quindi le 24 regole di Gann, che non sono altro che la raccolta meticolosa di una serie di buone abitudini, che i trader dovrebbero seguire scrupolosamente per avere successo in questa attività.

Leggendole, potresti avere l’impressione che le regole di Gann siano superate e che oggi la loro validità sia fortemente diminuita.

Ti assicuriamo che non è così.

Le regole di Gann vanno adattate e contestualizzate ai cambiamenti dell’operatività contemporanea, ma sono valide oggi, tanto quanto lo erano all’epoca in cui sono state scritte.

1) Capitale

Dividi il tuo capitale in 10 parti uguale e non rischiare mai più di una in ogni singola operazione.

Il Money Management è una pratica indispensabile per operare in sicurezza.

In caso di errore di analisi, la perdita non costituirebbe un problema insormontabile.

Un professionista deve trovare un ottimo compromesso tra rischio e profitto, soprattutto se intende fare investimenti per un lungo periodo senza rimetterci la propria salute psicologica.

Infatti, molto rischio porta molta emotività e stress.

2) Stop Loss

Proteggiti sempre con lo stop loss.

Tra le regole di Gann, questa è quella che richiede maggiore attenzione e studio nell’applicazione, perché sui mercati finanziari, soprattutto in quelli con alta volatilità, il rischio di uscire da un’operazione con una perdita, anche se hai individuato la strategia corretta, è molto alto.

3) Overtrade

Non sovraesporti, perché l’eccesso viola la regola numero 1.

Qui apriamo una parentesi tra le regole di Gann, perché a livello strategico è sempre consigliabile fare poche operazioni a medio e lungo termine, piuttosto che tante operazioni, aumentando così il rischio di andare in stress emotivo.

Non devi mai investire troppo in una singola operazione, rispetto al tuo capitale, nonostante sei sicuro al 100% che questa avrà l’esito da te previsto.

4) Protezione dei Profitti

Non permettere ad un profitto di diventare una perdita. Alza lo stop loss (oppure abbassalo sei sei short) conseguentemente al prezzo, cosicché l’inversione di tendenza ti liquiderà mentre sei ancora in profitto.

5) Segui il trend

Non andare mai contro la tendenza di mercato, e non effettuare operazioni di acquisto o vendita se non sei sicuro della direzione del trend.

Il vantaggio statistico consiste nell’individuare la tendenza del trend, se rialzista o ribassista in modo da ridurre drasticamente le possibilità di perdita.

6) Sicurezza

Se non hai la sicurezza dell’operazione, che stai programmando, astieniti.

Se l’operazione non ti convince o non rispetta alcune delle regole della tua operatività, evita di farla.

Le occasioni tornano, il capitale no!

7) Attività

Opera solo su strumenti finanziari attivi e lascia perdere quelli che non danno segni di vita, lenti o immobili.

Con questa regola si vuole evitare strumenti che hanno pochissimi volumi di scambio.

8) Distribuzione del Rischio

Distribuisci il rischio su 4/5 titoli diversi, ed evita di investire tutto in una singola operazione.

Di certo è possibile seguire molti più titoli, soprattutto in un’ottica di diversificazione, ma crediamo che Gann si riferisse al fatto che è meglio concentrarsi su 4/5 strumenti finanziari, piuttosto che investire tutto su uno solo.

9) Prezzo Migliore

Non limitare i tuoi ordini, quando decidi di aprire un’operazione non fissare il prezzo a priori, opera “al miglior prezzo” di mercato.

Fissare a priori il prezzo significa spesso rischiare di perdere delle operazioni. Quando decidi, entra a mercato.

10) Chiusura dell’operazione

Non uscire da un’operazione a meno che non ci sia un buon motivo, segui la tendenza e proteggiti con uno stop loss.

Alla fine la cosa più importante è non perdere denaro, ma spesso l’aspetto emozionale porta a commettere errori grossolani, forse è a questo che si riferisce una delle regole di Gann più importanti.

11) Surplus

Accumula un surplus dopo aver concluso un certo numero di operazioni profittevoli, metti una riserva da parte, per utilizzarla durante i periodi di difficoltà.

Il money management è uno dei capisaldi delle regole di Gann, perché il trader professionista è un vero e proprio imprenditore, il cui bilancio è il saldo del conto di Trading.

12) No Dividendi

Non comprare mai un titolo per ottenere il dividendo.

Trader ed investitori devono essere profittevoli a prescindere dai dividendi, ed acquistare un titolo poichè attratti solo dal dividendo è sbagliato.

13) Non razionalizzare le perdite

Mai razionalizzare una perdita: se ti accorgi che sei in contro trend, non giustificare l’errore, devi solo uscire dalla posizione.

Secondo le regole di Gann, questa è uno degli errori più gravi che commettono i trader.

Razionalizzare una perdita significa perdere il controllo della posizione e farsi sopraffare dal killer emozionale.

Il problema è che molti trader brancolano nel buio, entrano ed escono dalle posizioni senza una strategia chiara, senza dei punti di riferimento, senza il vantaggio statistico, ma soprattutto senza aver imparato le basi in affiancamento a qualche esperto, che gli dia qualche “scappellotto” quando si fanno prendere dall’emozione.

14) Controllo emozionale

Non uscire mai da una posizione solo perché sei impaziente e non entrare mai a mercato solo perché sei ansioso.

Soprattutto chi è inesperto tende a soccombere alle emozioni, soprattutto spinto dalla continua voglia di fare, mentre qualche volta dovrebbe imparare a controllarsi.

15) Profitti e Perdite

Evita di fare piccoli profitti e grandi perdite.

Tra le regole di Gann, questa è una di quelle che sembrano più scontate, soprattutto perché chiunque punta a guadagnare molto e perdere poco, ma in realtà avviene il contrario, almeno nel 90% dei casi.

16) Mai cancellare lo stop loss

Mai cancellare uno stop loss, che hai inserito all’apertura di una posizione.

Anche questa, tra le regole di Gann, può essere rivista soprattutto in considerazione che i mercati sono spesso manipolati proprio per far prendere gli stop loss e far uscire dalle posizioni.

In ogni caso, è necessario proteggere sempre una posizione aperta a mercato.

17) Operazioni continue

Evita di entrate ed uscire continuamente dal mercato.

Sia per un discorso di commissioni, ma soprattutto per una questione di strategia, evitare di entrare ed uscire continuamente dal mercato è una regola ovvia, ma non sempre facile da rispettare, soprattutto su strumenti finanziari ad alta volatilità.

18) Rialzo e Ribasso

Fai operazioni sia in trend rialzista, che ribassista, il tuo obiettivo è solo quello di guadagnare seguendo il trend.

Avendo il vantaggio statistico dalla tua parte, ovvero operando seguendo il trend, non pensare unicamente al mercato rialzista, quindi in long, ma valuta il sentiment e scegli anche di operare al ribasso, cioé in short.

19) Fair Value

Non acquistare solo perché il prezzo ti sembra basso e non vendere solo perché ti sembra alto.

Nei mercati finanziari le impressioni sono quasi sempre sbagliate, perché è difficile valutare un fair value in modo oggettivo.

Le regole di Gann sono completate dalle tecniche di analisi attraverso i cicli temporali, in modo da definire il fair value di un asset finanziario in base a parametri oggettivi, e non soggettivi.

20) Il momento giusto

Non incrementare la tua posizione nel momento sbagliato. Aspetta che il titolo finanziario sia attivo ed abbia oltrepassato i livelli di resistenza per aumentare la tua posizione, o che abbia oltrepassato il supporto per aumentare lo short.

Questa regola è chiara solo per coloro che sanno sfruttare il vantaggio statistico e sanno come calcolare i setup temporali, ovvero hanno gli strumenti per comprendere qual è il momento giusto per entrare a mercato o aumentare la posizione, in base a dati oggettivi e non in base a fantasiose interpretazioni degli indicatori.

21) Aumentare la posizione

Per aumentare una posizione al rialzo, scegli titoli con poco flottante (poco liquidi), mentre al ribasso scegli titoli con ampio flottante (molto liquidi).

Tra le regole di Gann, forse questa aveva un valore più determinante negli anni in cui lui operava, e di certo si applica per grandi investitori (istituzionali), non per trader professionisti o investitori privati.

22) Pareggio

Non puntare al pareggio: se acquisti un titolo, il cui prezzo inizia a scendere, non venderne un altro per pareggiare la situazione, ma vendi il primo, esci dal mercato ed attendi un’altra opportunità.

Tra le regole di Gann, questa è forse la più difficile per i novizi, in quanto la componente emotiva non ci facilità la vendita di un titolo in perdita, perché si spera sempre nel recupero.

Il 6 novembre 2021, la nostra community privata è stata avvisata di liquidare le posizioni su Bitcoin al valore di circa 60.000 dollari (vicino agli attuali massimi storici)

Non era facile uscire dalla posizione, ma non farlo avrebbe significato prendere tutto il crollo, che ha portato il prezzo sotto i 20.000 dollari in poco tempo.

23) Inversione di tendenza

Modifica le tue posizioni a mercato solo per motivi validi, come ad esempio un’inversione (accertata) di tendenza.

Solo un setup temporale, uno swing confermato, un supporto o resistenza violati, cioé qualsiasi evento che confermi il passaggio da un sentiment rialzista a ribassista, o viceversa, possono giustificare l’uscita da una posizione, il che si ricollega alle altre regole di Gann, in particolare alla numero 20.

24) Over-confidence

Dopo un periodo di successi, non aumentare la frequenza o le size delle tue posizioni, perché rischi di perdere rapidamente, ciò che hai guadagnato in tanto tempo.

Ricordiamoci che le regole di Gann sono un ottimo spunto, ma vanno abbinate alle tecniche di analisi con i cicli temporali per comprendere le evoluzioni del prezzo.

Regole come questa servono a ricordare ai trader di essere sempre cauti, ma dopo aver fatto bene i compiti, un trader professionista può aumentare le size, sempre con disciplina e capacità di analisi, senza dimenticare di cercare sempre conferme alla propria operatività.

Regole di Gann ed operatività

Le regole di Gann assumono un significato completo con l’analisi dei cicli temporali, che è un argomento molto avanzato, ma senza il quale diventa difficile andare in profondità.

Di certo i mercati finanziari sono molto diversi rispetti agli anni in cui Gann le ha formulate e lo strumento informatico ci consente di avere informazioni in tempo reale, per prendere decisioni più accurate.

Vediamo alcuni suoi consigli operativi per meglio capire come applicare le regole di Gann all’operatività giornaliera.

Le Regole di Gann in pillole

Have different strategies for the 4 situations: Bull market, Bull market top i.e. reversal from bull to bear market phase, Bear market, Reversal phase from bear to bull market

Never trade in the direction of the trend on its third day.

Tops, bottoms and consolidations:

- Tops usually take time to form. Spike tops are less common compared to spike bottoms. Tops are marked by extreme movements in medium and small stocks. They will rise by even 20% in a day. These are called blow offs. Because of this short-selling on extreme top is risky.

- Divergences will appear at the top but they cannot be used for timing the trade. Time cycles shall indicate when the actual reversal will start.

- In bull market watch for a correction which is greater in both price and time than the previous corrections in the move up. (Opposite in the downmoves).

- Highest probability of support is that the corrections in the uptrend will all be very close to equal.

- Swing objectives – add the range to move to the top of that move to find out the target for the next upmove or reverse in the bear market.

- Square of numbers and 50% of the difference between those squares are significant support and resistance, but cannot be traded by themselves.

Weak stocks will generally not rally until either a test of the first bottom or a higher bottom is made by the market. (That is why AD line is a lagging indicator and generally moves up in the third wave). The third move trying to break the consolidation top/bottom is the most important. If it fails, a fast move in the other direction may be expected. False breakouts from consolidation result in very fast moves.

False breakout occurs when a move outside the consolidation zone fails to sustain in the following week and where the price has not gone beyond three points above the top. These false moves start with high momentum. A breakout from a three-four day consolidation in a very narrow range results in sharp three day move.

Faster moves start from third of fourth higher bottom. It will be strong move if there is space between the third or fourth bottom and the previous top.

Trend and trend following techniques: In fast advancing markets, in the last stage of the campaign, reactions get smaller as stocks work to higher level, until the final run has ended. Then comes a sharp reaction and a reversal in the trend. Same happens in the bear market. Once you are convinced that a trend is in force, do not wait too long to go with the trade. Early in the trend buy/sell a stock which is already strong/weak.

Fast moves generally come from bear market bottoms. These moves usually run three weeks up, then move sideways three to five more weeks, and then accelerate followed by another sideways movement. Under fast moves the first signal to trend change is overbalance i.e. reaction gets larger compared to the earlier ones, specially in the fifth wave. Watch the changes in momentum of price – is the market/stock gaining less points in more time? If the market is trending up, then it should go up more time than it goes down. And vice versa.

Any reversal pattern should be seen in conjunction with the time cycles. Do not pay attention to the financial press.

The purpose in trading is not to make pick exact highs and lows. The purpose is to make money. Always have a plan.

The opportunities are many in the markets, and you will miss many. But do not worry or fret about missing an opportunity, as another will be along shortly. Trade from a plan and do not react to the markets.

Knowledge, discipline, courage and hard work are the requirements of skilful trading.

See if your trade is based on hope or logic and systems developed by you

Conclusione sulle regole di Gann

Abbiamo visto le 24 regole di Gann, cioè la sintesi comportamentale di come un trader profittevole deve muoversi sui mercati.

Di certo alcune delle regole di Gann vanno adattate all’epoca contemporanea, ma restano comunque e sempre un ottimo vademecum di buon senso ed esperienza sul campo.

Ma le regole non servono a nulla senza la pratica ed il modo migliore per iniziare è una delle tecniche più importanti di Gann, ossia lo swing chart, che puoi scoprire cliccando qui.